紫金矿业八座海外金矿将分拆至港股上市,遭南美贩毒集团盗采那座存不确定性

近一个月前,“矿茅”紫金矿业(601899.SH/2899.HK)向市场扔出一枚重磅,拟将境外黄金矿山资产重组,并申请将旗下紫金黄金国际分拆至香港联交所主板上市。

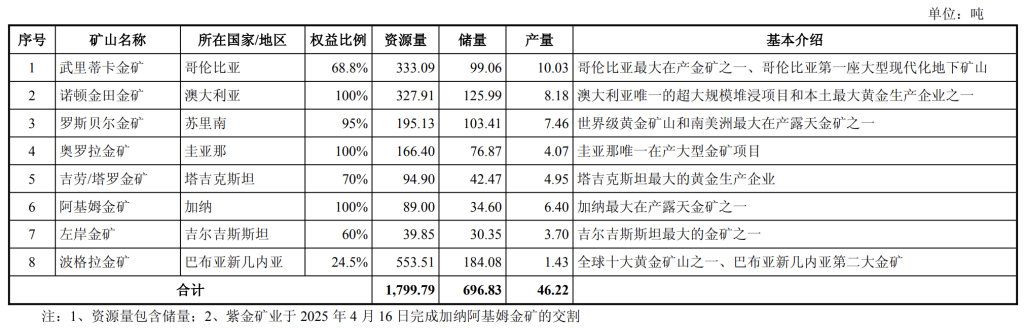

公司最新披露的预案显示,紫金矿业拟分拆至港股上市的资产将由八座位于南美、中亚、非洲和大洋洲的大型黄金矿山组成。八座矿山分别为武里蒂卡金矿、诺顿金田金矿、罗斯贝尔金矿、奥罗拉金矿、吉劳/塔罗金矿、阿基姆金矿、左岸金矿、波格拉金矿。

其中,位于加纳的阿基姆金矿是紫金矿业斥资超70亿元最新拿下,并于今年的4月16日完成交割,这也是2020年以来紫金矿业的第7宗金矿并购。

值得关注的是,上述八座海外金矿的合计资源量为1799.79吨,合计储量为696.83吨,2024年合计产量为46.22吨。可作参考的是,截至去年底,紫金矿业整体金矿的合计资源量为3973吨,合计储量为1487吨,2024年合计产量为73吨。

紫金矿业目前为全球第四大产铜企业、第六大产金企业。

值得关注的是,在上述八座金矿中,位于哥伦比亚的武里蒂卡金矿产量最高,超过10吨。该金矿系哥伦比亚最大在产金矿之一,也是哥伦比亚第一座大型现代化地下矿山。

紫金矿业在预案中提到,相关重组工作目前尚在推进过程中。尤其提及位于哥伦比亚的武里蒂卡金矿,在上述八座矿山中,该金矿产量最高,超过10吨。该金矿系哥伦比亚最大在产金矿之一,也是哥伦比亚第一座大型现代化地下矿山。

紫金矿业称,武里蒂卡金矿周边长期存在非法采矿行为,因哥伦比亚政府未能根据其国际条约义务为武里蒂卡金矿项目提供全面的安全保护事宜,紫金矿业已向世界银行国际投资争端解决中心(ICSID)提出仲裁请求,主张紫金方面的权利。截至预案公告日,国际仲裁程序仍在进行中。

在此国际仲裁解决之前,将武里蒂卡金矿的股权注入紫金黄金国际存在不确定性。紫金矿业目前的方案是,拟通过委托运营及收益互换的方式对该金矿进行间接重组,该等安排完成后紫金黄金国际预计将武里蒂卡金矿纳入合并报表范围,从而 实现该金矿资产的收益进入紫金黄金国际体内。

实际上,去年11月,紫金矿业就媒体报道武里蒂卡金矿遭贩毒集团控制盗采发布过情况说明。紫金矿业表示,金矿周边长期存在非法采矿活动。2020年3月公司完成收购后,控股的大陆黄金即与哥伦比亚政府有关部门签署了安全保卫协议,以保障矿山安全。2022年下半年以来,由于现场执法和警力不足,非法采矿事件大幅增加。

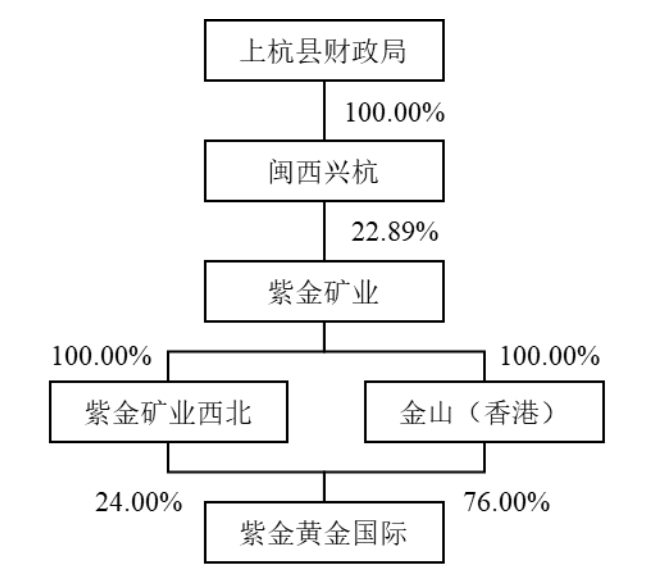

紫金矿业此次拟分拆主体为紫金黄金国际。紫金黄金国际成立于2007年,总部位于中国香港,主营业务为黄金的勘探、开采、加工和销售,主要销售产品为金锭、合质金和金精矿。紫金矿业公布的财务数据显示,紫金黄金国际2024年(备考合并数据)实现营业收入、净利润分别为212.68亿元、44.58亿元。

紫金矿业称,本次分拆完成后,紫金矿业股权结构不会发生变化,且仍将维持对紫金黄金国际的控制权。

对此次打造独立的境外黄金板块上市平台,紫金矿业解释称,黄金企业的长远发展,与自身的资源情况息息相关,而黄金资源的获取,需要大量的资金支持。公司主要黄金资产均在境外,将境外黄金矿山资产重组并在香港联交所实现上市,在紫金黄金国际层面引入优质投资者,拓宽国际融资渠道,有助于提升紫金黄金国际在境外资本市场融资和并购交易中的竞争力和灵活性,降低全球化运营风险,加快公司国际化进程,做大做强黄金业务板块,依托更加国际化的上市平台,在公司旗下打造全球一流的国际黄金上市企业,进一步巩固和提升公司在全球矿产行业的领先地位。

截至5月28日收盘,紫金矿业股价为17.98元/股,上涨0.56%,公司最新市值为4778.65亿。今年以来,公司股价累计上涨18.92%。